こんにちは、ぐだおです。

今日は債券クラスについて考察していきたいと思います。

なぜ債券を買うのか?

2018年6月現在、NASDAQが史上最高値を更新するなど各企業の好業績を受けて株式市場が活況を呈しています。

一方で、他の様々な指標は株式市場が過熱気味で株式が割高であることを示しており、現状の株価はバブルであって、いつか弾けてしまうのではないかという恐怖もぬぐいきれません。

私は現時点でNISA枠での株式インデックスファンドの積立は続けているものの、株式以外のリスク資産への比率を少し高めた方が良いのではないかと考えています。

私の基本ポートフォリオは株式が70%に対して債券が10%、貯金などの無リスク資産が20%という構成です。これを株式50%ぐらいまで下げることを計画中です。(ちなみに、世帯で見ると妻がほぼすべてを無リスク資産で保有しているので、無リスク資産の割合は30%ぐらいになります。)

いつ株価が長期の下落局面に入るか分かりませんので、リスクを下げつつリターンも狙っていきたいところです。というわけで、株式を現金等に替えて保持するつもりはありません。そこで、選択肢としては金融商品だと原油先物や天然ガス先物、金先物等のコモディティか債券が挙げられると思います。リスクを下げたいという私の目的からすると第一の選択肢は債券になるので、今日は債券についてまとめてみました。

どの国の債券が良いのだろうか

国内債券インデックスファンド

日本の国内債券インデックスファンドはまったくリターンが得られないので考慮に値しません。私も昔は国内債券インデックスファンドを少しだけ保持していましたが少し前に処分しました。これを買うぐらいならキャンペーンのキャッシュバック狙いで1年間日本国債を保持する方がはるかにマシです。

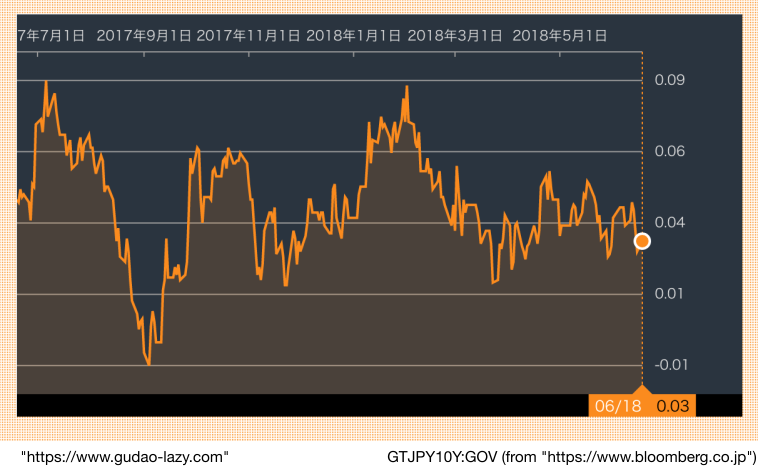

まず、日本の国内債券インデックスファンドの内訳を見ていただくと分かるのですが、基本的にすべてが日本国債で構成されています。日本で発行される債券のほとんどが国債なので当たり前です。そして今、日本国債の金利はマイナス金利の導入などもあり下記に示したように10年国債金利は大体0.05%で推移しています。

はい、ここで皆さん分かりましたね。

実際にはインデックスファンドなので、様々な残年数の国債から構成されているのでもうちょっと話は複雑なのですが、概ねそれぐらいの金利だと思っておいて良いでしょう。

ちなみに、債券は一般的に長期であればあるほどリスクが上がるので金利は高くなり、逆に短期だと低くなります。というわけで、国内債券インデックスファンドは基準価額が下落しうる(当然、逆に上がる可能性もあります)というリスクを負う割りに定期預金以下の金利しか基本的に得られません。

それなら1年間保持する前提でキャンペーンを利用して国債を買って、年利0.5%で回した方がマシだと思うのです。

あと、流動性が失われても良いのなら、大企業の社債を買ったら年利1-2%で回せると思います。当然、会社がなくなったらゼロになるというリスクを負いますが。

ま〜、私は「流動性を失うのが怖い」=「株価が割安の局面で動かせる資産がないのが嫌」なので買いません。

もう二度と来ないような気もしますが、日本国債の金利が2~3%を超えるようなことがあれば国内債券インデックスファンドで買うというのは悪い選択肢ではありません。あくまで現状の話です。あと長期保有を前提とした長期債券クラスのファンドが今のところないのも不満点です。

グローバル債券インデックスファンド/先進国債券インデックスファンド

次にみんながよく買うのがグローバル債券ファンドあるいは先進国債券ファンドと呼ばれるものです。

これらも後にでてくるアメリカ債券と比べて優れている点はほとんどありません。唯一あるとしたら、グローバルだったり先進国全体に対してのものなので多少リスクが分散されていることぐらいです。これら二つのファンドは大体同じような債券クラスから構成されており、大抵アメリカとカナダの北米が45%、ヨーロッバが45%、残りがアジア・オセアニアなどという構成になっています。

アメリカは経済が成長し続けているので(GDPと物価指数は上昇)他の先進国と比較すると金利は高め(1.5-3%)で、結果的に債券の金利も高めです。

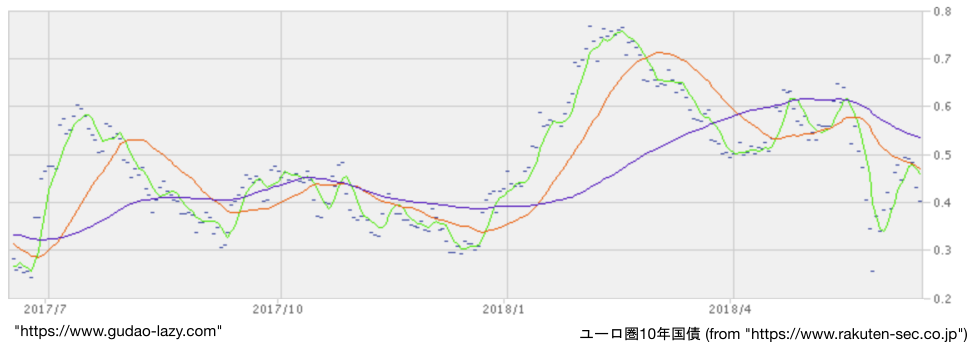

一方で、ヨーロッパの主要国はここ10年間、経済成長が停滞しています。特にドイツなどでは日本のようにデフレが起きてマイナス金利も導入されるなど、下記に示すようにユーロ圏の債券の金利は大体0.5%程度で推移しています。

(にもかかわらず、これらのファンドのこの1年間の成績がそれなりに良かったのは単純に、この1年間でユーロに対して円安が進行したためにこの為替差益で円換算評価額が10%上昇したことによります。)

というわけで、これらもあまり良いターゲットとは思えませんね。

アメリカ債券ETF

最終的に私は、アメリカ債券だけを買えば良いだろう、と思いました。

が、そういう投資信託を見つけることができませんでしたので、アメリカ債券で構成されたETFをドルで買い付けるという選択肢に至りました(ETFについてはこちらの記事を参照)。

そもそも私はアメリカの個別株と株式ETFをメインに運用していますので、ほとんどの資産をドル建てて持っています。アメリカ債券ETFとこれらの株式の比率を交換する際には、為替リスクとかを考える必要はありません。というわけでアメリカ債券ETFに一部の資産を移行することが決まりました。

ここで話は終わるかと思っていたのですが、まだまだ続きます。アメリカの債券ETFというのは多くの種類が存在するのです。私は次にどのETFが良いのかということに頭を悩ませることになりました。これがだいぶ長くなってしまったので、今回はここまでです。

おわりに

株取引を頻繁にできる&自分の相場観に自信があるという方は下落局面で売って戻ってくる局面で買い直せば良いので、全ての資産を株で構成していて問題ないと思います。ですが、私たちのように片手間で基本的にほったらかしで運用していて3ヶ月に1回ぐらいの頻度でリバランスをしたりスポット購入をしたりするような人たちは、様々な景気局面に対応して適切に運用方針を調整していかないといけないと思っています。そのためには資産クラスを分けることも重要だと思うのです。では。。。

コメント